ÍNDICE

EDICIONES ANTERIORES

¿Qué impulsa el debate sobre la desdolarización entre los países BRICS?

“¿Qué impulsa el debate sobre la desdolarización entre los países BRICS?” (金砖国家高调协商“去美元化”的背后) fue publicado originalmente por Wenhua Zongheng (文化纵横) como artículo especial de New Media en enero de 2024.

Previo a la cumbre de los BRICS de 2023 en Johannesburgo (Sudáfrica), hubo mucho debate entre los países miembros sobre si en la reunión se negociaría el desarrollo de una moneda BRICS y la aceleración de la desdolarización, es decir, la promoción de la cooperación monetaria y la reducción del uso del dólar estadounidense. Aunque los líderes de los países BRICS no debatieron específicamente la cuestión de una moneda común, aprobaron una resolución sobre la ampliación del número de miembros de la organización. No obstante, tanto desde una perspectiva histórica como realista, a los países BRICS les interesa promover la desdolarización.

Las consecuencias de la hegemonía del dólar estadounidense en los países BRICS

A lo largo de su historia, los países de los BRICS han padecido el papel hegemónico del dólar estadounidense. Brasil ha sido explotado por el capital británico y estadounidense, con el surgimiento de diversos métodos de especulación. Tras el colapso del sistema de Bretton Woods, el dólar estadounidense ha fluctuado libremente. Para Brasil, cualquier apreciación o depreciación sustancial del dólar ha significado un desastre. El capital estadounidense también ha podido entrar y salir libremente del mercado de valores indio, aumentando los precios de determinadas acciones y luego vendiéndolas al descubierto. Las fluctuaciones del mercado bursátil de la India han sido enormes, lo que ha ocasionado que algunas importantes empresas de ese país sufran excesos y escasez de liquidez de capital.

Al mismo tiempo, Sudáfrica, Rusia y China han sido objeto de sanciones financieras estadounidenses. Estados Unidos ha impuesto multas y sanciones a financieras sudafricanas por presunto lavado de dinero y por violar sanciones económicas estadounidenses contra otros países. Hay innumerables ejemplos de sanciones contra el gobierno ruso y varias empresas rusas. Tras el estallido de la guerra en Ucrania, Estados Unidos congeló y confiscó los activos en dólares que poseían varios ciudadanos rusos acaudalados. También congeló 300.000 millones de dólares en activos del Banco Central ruso y amenazó con confiscarlos para subvencionar el esfuerzo bélico de Ucrania. Como Rusia ha amenazado con tomar represalias del mismo tipo y confiscar los activos occidentales, esto se ha quedado en una “guerra de palabras”.

Estados Unidos ha acusado en el pasado a China de manipular divisas debido a la gran cantidad de activos en dólares estadounidenses que posee el país asiático. En una ocasión impuso sanciones a China afirmando que el fuerte aumento de las exportaciones chinas se debía a la manipulación del tipo de cambio del RMB, en circunstancias bajo las cuales es Estados Unidos quien se beneficia desproporcionadamente de esta relación. Por un lado, importa un gran número de productos manufacturados de China, beneficiándose al adquirir bienes baratos para reducir su tasa de inflación; por otro, China gana una gran cantidad de dólares estadounidenses pero no tiene dónde invertirlos, por lo que no tiene más alternativa que comprar letras del Tesoro estadounidense, proporcionando así capital barato a Estados Unidos. A pesar de esta doble victoria, Estados Unidos busca ejercer más presión sobre China. Se queja falsamente de la supuesta manipulación del tipo de cambio, cuando en realidad su objetivo es obligar a China a aceptar la apreciación del RMB y abrir su mercado financiero, creando así una burbuja de activos financieros importados. Hasta ahora, estos esfuerzos han sido infructuosos, ya que China no ha cedido a la presión estadounidense.

A los principales países BRICS se suman los nuevos miembros de la organización, que también han experimentado muchos problemas con el dólar estadounidense. Arabia Saudita, Emiratos Árabes Unidos e Irán son productores y exportadores de petróleo y gas natural. En 1971, en plena crisis del dólar estadounidense, el entonces presidente de Estados Unidos, Richard Nixon, cerró la ventana de libre convertibilidad de dólares estadounidenses en oro, de modo que el dólar pudo depreciarse bruscamente. El dólar estadounidense es la principal moneda de fijación de precios del petróleo y su depreciación hizo que éstos se dispararan. En aquella época, los países productores de petróleo no tenían capacidad para extraerlo y refinarlo. La explotación de los yacimientos petrolíferos estaba gestionada por compañías británicas y estadounidenses, que sólo pagaban a los países productores una cuota fija anual por la extracción, cuyo precio se fijaba en dólares. Con la depreciación del dólar y la subida vertiginosa de los precios del petróleo, el reparto de los beneficios se hizo injusto. Los países productores exigieron un nuevo acuerdo, pero las compañías petroleras británicas y estadounidenses se negaron. Tras el estallido de la guerra árabe-israelí en 1973, los países productores de petróleo lanzaron conjuntamente un embargo petrolero contra Israel y sus aliados. Sólo después de la primera crisis del petróleo los países productores recuperaron su poder de negociación frente a las compañías petroleras occidentales.

El dólar estadounidense ha obstaculizado la cooperación internacional

Mientras el mundo avanza hacia un orden multipolar, la hegemonía del dólar estadounidense obstaculiza la cooperación internacional entre muchos países. Desde su “guerra contra el terrorismo”, Estados Unidos ha descubierto que, en comparación con las guerras comerciales tradicionales, es mucho más eficaz utilizar la hegemonía del dólar para imponer sanciones financieras a los países que violan el “orden basado en normas”, liderado por ese país. Esta lógica fue detallada por Juan Zárate, antiguo funcionario de la administración de George W. Bush, en su libro de 2013 Treasury’s War: The Unleashing of a New Era of Financial Warfare [La guerra del Tesoro: el desencadenamiento de una nueva era de guerra financiera]. En las últimas décadas, Estados Unidos ha utilizado con frecuencia el dólar como arma para imponer sanciones financieras a países que no son de su agrado.

Para ello se basa en su propia legislación nacional con el fin de justificar la imposición de sanciones a empresas y gobiernos extranjeros de todo el mundo, una práctica conocida como “jurisdicción de brazo largo”. Además de ello, si los actores no sancionados no siguen las sanciones estadounidenses contra un país y se atreven a desafiar la voluntad de Washington, también pueden convertirse en blanco de sanciones secundarias. El sistema de liquidación del dólar estadounidense se ha convertido en un instrumento que Estados Unidos utiliza para determinar quién ha cumplido o incumplido sus prohibiciones de hacer negocios con los países sancionados, y para imponer costosas sanciones a quienes no las cumplen. Muchos bancos europeos han sido multados por miles de millones de dólares debido a las supuestas violaciones de las sanciones impuestas por el gobierno estadounidense.

En los últimos años, ha aumentado el número de casos en los que Estados Unidos ha abusado del uso de sanciones financieras. Como consecuencia, los países con grandes cantidades de activos financieros en dólares estadounidenses han empezado a preocuparse por la seguridad a largo plazo de sus tenencias. El caso de Irán es ilustrativo. El acuerdo nuclear iraní se alcanzó en 2015 entre Irán y los miembros permanentes del Consejo de Seguridad de las Naciones Unidas –Estados Unidos, Reino Unido, Rusia, Francia y China–, así como Alemania y la Unión Europea. En este marco, se levantarían todas las sanciones económicas contra Irán relacionadas con la energía nuclear y el país podría participar en una mayor cooperación internacional. Tras el acuerdo, el progreso de la cooperación europeo-iraní fue fluido, y muchas empresas europeas estrecharon sus lazos con Irán y realizaron liquidaciones en euros. Pero Donald Trump abolió el acuerdo nuclear iraní, volvió a imponer sanciones a Irán y obligó a las empresas europeas a retirarse del mercado iraní. Estas prácticas provocaron temor en muchos países de Medio Oriente sobre su futuro. Históricamente, Estados Unidos proporcionaba garantías de seguridad a muchos países de la región, que se veían obligados a comprar grandes cantidades de activos financieros estadounidenses para proporcionar a Estados Unidos capital barato. Si las relaciones entre Irán y los países árabes de Medio Oriente mejoraran y la “seguridad” estadounidense dejara de ser necesaria, ¿seguirían estos países comprando tantos activos estadounidenses en dólares? El descarado anuncio de Washington de confiscar los activos en dólares estadounidenses de Rusia, tras el estallido de la guerra en Ucrania, no ha hecho más que intensificar la preocupación entre los países árabes. A diferencia de Rusia, estos países no poseen armas nucleares, ni pueden igualar las capacidades militares rusas. Si Estados Unidos utilizara su “jurisdicción de brazo largo” para congelar o confiscar sus activos en dólares, no tendrían poder para contraatacar.

Estos acontecimientos plantean importantes interrogantes a los países de los BRICS, muchos de los cuales han sido objeto de sanciones estadounidenses en diversos grados. Si los BRICS no son capaces de desarrollar un mecanismo de liquidación distinto del dólar estadounidense para la cooperación transfronteriza, muchos más países podrían ser objeto de sanciones estadounidenses en el futuro.

Asimismo, a pesar de los éxitos de la Iniciativa de la Franja y la Ruta (BRI) que China lanzó hace diez años, muchos de los países del Sur Global han vuelto a caer en la trampa del dólar estadounidense. Esto es debido a que la Reserva Federal subió bruscamente los tipos de interés en 2023, lo que provocó una fuga de capitales en estos países e hizo inservible el tipo de interés de su deuda en dólares. Para garantizar eel éxito continuado de la Iniciativa, la desdolarización es la única opción.

El dólar estadounidense y el importante riesgo financiero que representa

Incluso desde la perspectiva de la protección de los activos financieros, es arriesgado para cualquier país mantener demasiados activos denominados en dólares estadounidenses. Este riesgo es inherente al dinero fiduciario. En la era de los metales preciosos, la base para emitir moneda eran las reservas de esos metales. Si se producía una salida excesiva de oro y plata, se provocaba una crisis monetaria. Tras el colapso del sistema de Bretton Woods, se destruyó el último bastión del patrón oro y el mundo entró en la era del dinero fiduciario. La base de la moneda legal es el crédito público o en otras palabras, la deuda pública es la base de la moneda. Cuanta más deuda emite el gobierno, más moneda fluye en el mercado. Sin embargo, el nivel de deuda pública debe corresponderse con los ingresos fiscales del gobierno y la deuda debe concordar con el tamaño de la economía. De lo contrario, no podrá garantizarse la sostenibilidad de la deuda y estallará una crisis de deuda. La crisis de la deuda destruirá la confianza de los portadores de divisas, desencadenando así una crisis monetaria.

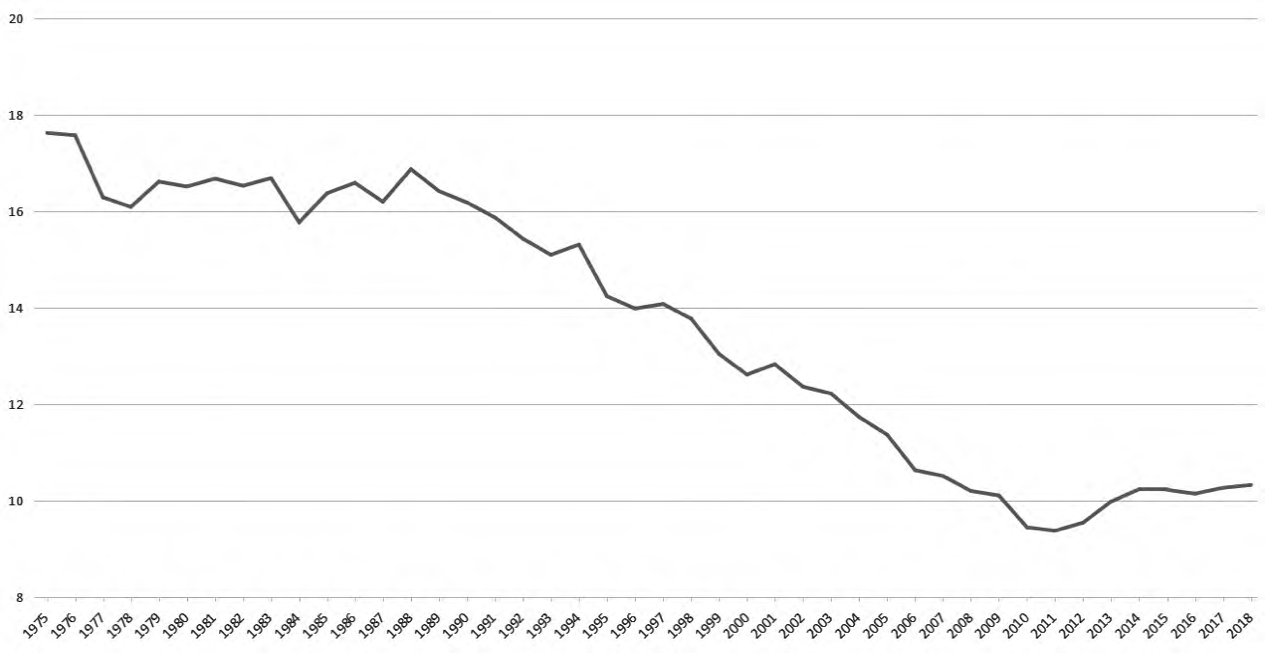

La deuda pública estadounidense ha crecido más allá de cualquier récord histórico desde principios del siglo XXI. Cuando George W. Bush dejó el cargo ésta superaba los 10 billones de dólares. Al término del mandato de Barack Obama, la deuda pública estadounidense había subido a 20 billones de dólares y durante los cuatro años de gobierno de Donald Trump, subió a 26 billones de dólares. Por último, en los tres años de la actual administración de Joe Biden, la deuda pública estadounidense ha superado los 34 billones. En 2020, la relación entre la deuda pública estadounidense y el PIB superó el 130%. Como la Reserva Federal ha subido los tipos de interés, los tipos de interés de las letras del Tesoro estadounidense han aumentado rápidamente. En 2024, los pagos de intereses de la deuda nacional del gobierno estadounidense superarán el billón de dólares, excediendo el presupuesto militar oficial.[1] Un endeudamiento tan elevado hace temer que, tarde o temprano, el gobierno estadounidense entre en suspensión de pagos.

Con motivo de la crisis financiera internacional de 2008, los economistas estadounidenses Carmen M. Reinhart y Kenneth S. Rogoff publicaron This Time Is Different: Eight Centuries of Financial Folly (2009) [Esta vez es distinto: Ocho siglos de necedad financiera]. El libro revela una profunda verdad histórica: cuando la carga de la deuda de los países soberanos se ha hecho demasiado pesada, todos ellos, sin excepción, han recurrido a la inflación y a la devaluación de la moneda para condonar su deuda y escapar de la crisis. Cuando la deuda del gobierno estadounidense alcanza un nivel tan elevado, ¿alguien cree todavía que podrá escapar a este destino histórico?

En efecto, el gobierno estadounidense tiene un largo historial de incumplimiento de contratos. La deuda estadounidense se disparó en 1971 y el dólar entró en crisis. El presidente Nixon decidió desacoplar el tipo de cambio del dólar del precio del oro. El dólar se depreció bruscamente y el sistema financiero internacional de Bretton Woods se vino abajo. El trasfondo de aquel impago del dólar estadounidense fue la guerra de Vietnam. El aumento de los gastos militares de Estados Unidos para la guerra y el fuerte incremento de la deuda provocado por el déficit fiscal, hicieron que los países de Europa Occidental perdieran la confianza en el dólar estadounidense. Del mismo modo, tras el estallido de la guerra en Ucrania, Estados Unidos siguió destinando fondos a proporcionar ayuda militar a este país. El déficit presupuestario estadounidense también siguió aumentando, la carga financiera continuó creciendo y la deuda nacional superó rápidamente el techo fijado por el Congreso. Las negociaciones entre el gobierno de Biden y el Congreso para elevar el techo de la deuda se han convertido en una constante en la escena política estadounidense. Desde octubre de 2023, Estados Unidos se ha involucrado en otra “guerra por poderes”, apoyando la campaña militar de Israel en Gaza con crecientes gastos militares. Dado que Estados Unidos participa en dos “guerras por poderes” simultáneas, cabe preguntarse hasta cuándo el Gobierno estadounidense podrá financiar sus incursiones militares.

Podemos ver que hay muchas razones para que los países de los BRICS opten por reforzar la cooperación monetaria y acelerar el proceso de desdolarización. El desarrollo de tecnologías modernas de comunicación y liquidación, como la del blockchain, también ha proporcionado una vía más segura para que los países BRICS puedan desdolarizarse.

La historia sirve de espejo para esclarecer la dirección del desarrollo futuro

Si bien los países de los BRICS ansían desdolarizarse, ¿cómo pueden lograr este objetivo? La experiencia histórica puede darnos algunas pistas. Tras el colapso del sistema de Bretton Woods en la década de 1970, la depreciación del dólar estadounidense provocó una inflación mundial. Aunque su valor se ha vuelto inestable, el dólar sigue siendo la moneda más utilizada del mundo debido a la inercia en el uso de las divisas. Acostumbrados a utilizar una determinada moneda en el comercio internacional y las inversiones transfronterizas, muchos países están menos dispuestos a cambiar sus hábitos. Por otra parte, el entonces secretario de Estado Henry Kissinger, tras la primera crisis del petróleo, emprendió una “diplomacia itinerante” visitando continuamente los países productores de petróleo de Medio Oriente. Finalmente, convenció a Arabia Saudita para que estableciera el dólar estadounidense como única moneda para la fijación de los precios del petróleo y Arabia Saudita, a su vez, convenció a otros países exportadores de petróleo para que hicieran lo mismo. Estados Unidos ha concedido a estos países, que poseen grandes cantidades de dólares estadounidenses, el privilegio financiero de comprar directamente letras del Tesoro estadounidense en el mercado primario. Los países productores de petróleo de Medio Oriente aceptaron la idea y les ha resultado extremadamente rentable. El comercio de futuros del petróleo es el mayor mercado de materias primas del mundo. Al cotizar el petróleo en dólares estadounidenses, se creó una enorme demanda. Otros mercados de futuros de materias primas copiaron inmediatamente el mercado de futuros del petróleo y utilizaron dólares estadounidenses para fijar los precios. De este modo, la demanda de dólares estadounidenses se hizo cada vez más mayor.

El dólar ascendió a la posición de mayor divisa de reserva y divisa comercial del mundo. Sin embargo, al perder su anclaje en el oro, su valor nominal se volvió inestable. La apreciación o depreciación del dólar estadounidense ha provocado grandes fluctuaciones de precios en el mercado de futuros de materias primas, y ha tenido un impacto significativo en otros países importadores. En este contexto, los países de Europa Occidental crearon el Sistema Monetario Europeo en 1979, como respuesta a la crisis del dólar estadounidense. Inicialmente, optaron por hacer flotar sus monedas juntas frente al dólar estadounidense, dentro de un cierto límite, sistema conocido como la “serpiente flotante”. Pero como el dólar seguía depreciándose, este sistema no pudo resolver el problema de la inflación importada de Estados Unidos. Tras un periodo de práctica, los países de Europa Occidental descubrieron que Alemania Occidental tenía la tasa de inflación más baja, por lo que el valor del marco alemán era el más estable. En consecuencia, el marco alemán se utilizó como moneda ancla del Sistema Monetario Europeo, al que se vincularon las monedas de otros países de Europa occidental. Gracias a esta práctica, estos países de introdujeron factores antiinflacionarios procedentes de Alemania Occidental, y la inflación en los países de la Comunidad Europea se estabilizó.

En la actualidad, Estados Unidos se enfrenta a una crisis similar. La cooperación monetaria entre los países de los BRICS también requiere que encuentren una moneda de anclaje distinta del dólar estadounidense. Entre todos, poseen las mayores reservas de recursos y energía del mundo y la mayor capacidad manufacturera. Un sistema de liquidación distinto al dólar puede facilitar el intercambio de recursos y producción industrial. En la medida en que los países BRICS establezcan un sistema de liquidación distinto del dólar estadounidense, su desarrollo económico se verá liberado del impacto negativo de las fluctuaciones del dólar. Sin embargo, las monedas de la mayoría de los miembros de los BRICS siguen estando, en mayor o menor medida, vinculadas al dólar estadounidense, y sus tipos de cambio también son inestables. Si los países BRICS quieren entablar una cooperación monetaria, la inestabilidad de los tipos de cambio entre sus monedas será un obstáculo importante que deberán superar. ¿Elegirán los países BRICS el yuan como moneda de anclaje? Como las tasas de inflación en Estados Unidos y Europa ya son elevadas, sus bancos centrales suben constantemente los tipos de interés para frenar la inflación, pero el efecto no es el ideal. En cambio, en China, la tasa de inflación ha sido muy estable y baja durante bastante tiempo, y la gente habla más bien de amenaza de deflación. Por lo tanto, como moneda, el poder adquisitivo del RMB está garantizado, especialmente debido a la gran capacidad manufacturera de China, que puede satisfacer la demanda de una gama más amplia de productos manufacturados industriales.

Los países BRICS son representantes del ascenso colectivo del Sur Global. Si estos países pueden llevar a cabo con éxito la cooperación monetaria y superar las limitaciones del dólar estadounidense, cada vez más países del Sur Global participarán en este mecanismo de cooperación monetaria en el futuro. El sistema financiero mundial se transformará, constituyendo un aspecto importante de los “grandes cambios nunca vistos en un siglo”.

Notas del autor

1. El gasto militar de Estados Unidos en 2022 fue de 1,537 billones de dólares, más del doble del reconocido por el gobierno estadounidense. Véase Gisela Cernadas y John Bellamy Foster, “Actual US Military Spending Reached $1.53 trillion in 2022 – More than Twice Acknowledged Level: New Estimates Based on US National Accounts”, Monthly Review, 1 de noviembre de 2023, https://monthlyreview.org/2023/11/01/actual-u-s-military-spending-reached-1-53-trillion-in-2022-more-than-twice-acknowledged-level-new-estimates-based-on-u-s-national-accounts/; Instituto Tricontinental de Investigacion Social, Hiperimperialismo: Una nueva etapa decadente y peligrosa, Estudios sobre dilemas contemporáneos no. 4, 23 de enero de 2024, https://thetricontinental.org/es/estudios-sobre-dilemas-contemporaneos-4-hiper-imperialismo/. ↑